因为专业

所以领先

定义:光模块封装是将光芯片、电芯片等核心组件通过集成、互联、密封等工艺形成功能性模块的过程,直接影响光模块的传输效率、可靠性和成本。

关键流程与技术:

芯片贴装(Die Bonding)

采用高精度贴片机将光芯片(如激光器、探测器)和电芯片(如驱动IC)通过银胶或共晶焊固定在PCB基板上,800G/1.6T光模块贴装精度需控制在±3μm以内。

案例:华为海思硅光芯片良品率突破90%,依赖高精度贴装工艺保障性能。

引线键合(Wire Bonding)

通过金丝热超声波键合实现芯片与基板的电气连接,多应用于传统TO-CAN封装;先进封装中逐渐被铜柱倒装焊(Flip-Chip)替代以提升集成度。

光学耦合(Optical Coupling)

核心难点工序,占封装工时的40%以上。多模光模块采用VCSEL激光器+反射镜耦合,单模光模块需通过透镜聚焦耦合至9μm纤芯,良率直接影响成本。

封装集成

COB(板上芯片封装):占数据中心光模块市场的60%以上,省去陶瓷外壳和FPC排线,成本降低20%-30%,代表企业为中际旭创。

CPO(共封装光学):将光模块与交换机芯片共封装,功耗降低30%,2025年市场份额预计达28%(LightCounting)。

LPO(线性可插拔光学):简化电芯片设计,成本较传统方案降低15%,适配AI算力集群需求。

主流技术:

测试与可靠性验证

涵盖光功率、眼图、误码率等参数测试,800G光模块需通过-40℃~85℃高低温循环测试,确保数据中心长期稳定运行。

定义:光模块产业链分为上游(材料与芯片)、中游(封装制造)、下游(应用市场),国产化进程呈现“中游强、上游弱”的格局。

细分领域与趋势:

上游:材料与芯片国产化突破

光芯片:2025年全球市场规模达45亿美元(同比+92%),国内企业(如仕佳光子、长光华芯)市场份额从18%提升至26%,但1.6T EML芯片仍依赖进口(占比70%)。

封装材料:陶瓷基板(日本京瓷占全球70%份额)、高端胶水(德国贺利氏)受美国25%关税影响,国内企业(如天岳先进)加速替代,2025年自主化率预计达40%。

中游:封装制造全球领先

市场份额:中际旭创、光迅科技、新易盛进入全球前十,合计占比26%(2021年),2025年国内厂商全球份额预计突破40%。

技术壁垒:CPO/LPO等先进封装设备依赖进口(美国应用材料、日本Disco),国产替代率不足10%。

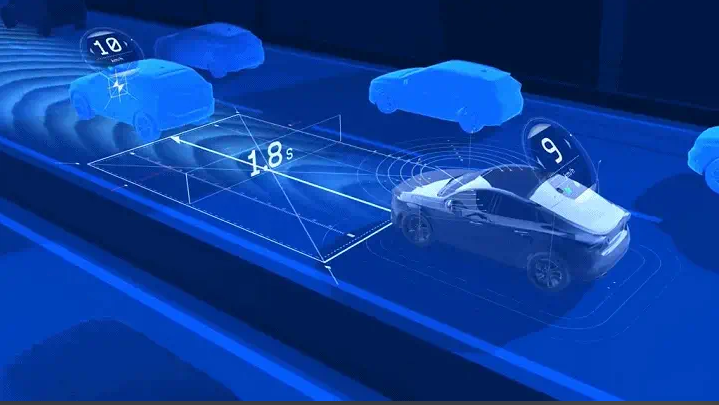

下游:应用市场爆发驱动需求

数据中心:AI算力需求拉动800G/1.6T光模块采购,2025年全球数据中心光模块市场规模预计达80亿美元(同比+95%)。

5G通信:2025年国内5G基站新增光模块需求800万只,带动通信业务营收增长30%(参考资料[1])。

消费电子:VR/AR设备推动低功耗光模块需求,2025年市场规模18亿美元(同比+58%)。

定义:通过技术突破和政策支持,降低对海外供应链依赖,实现从“组装替代”到“核心技术替代”的升级。

关键事实:

政策驱动:

美国对封装材料加征25%关税,倒逼国内企业(如中瓷电子)陶瓷基板产能扩张,2025年规划产能达全球20%。

“十四五”规划明确光芯片国产化目标,2025年国产光芯片在25G及以上速率市场份额需突破30%。

技术瓶颈:

光芯片:1.6T相干光芯片仍由博通、II-VI垄断,国内企业(如华为海思)处于样品验证阶段。

封装设备:高精度贴片机(日本Fujikura)和耦合机(德国Photonics)进口依赖度超90%。

市场竞争:

国内厂商通过性价比抢占中低端市场(如100G SFP+模块),高端市场(800G CPO)仍由美国Finisar、中国台湾光磊主导,但中际旭创已实现800G批量出货。

定义:全球光模块市场呈现“中国主导制造、欧美垄断核心技术”的竞争态势,中国在封装制造环节具备规模优势。

数据与趋势:

市场规模:

全球光模块市场:2025年预计达113亿美元(LightCounting),2029年突破200亿美元(CAGR 18%)。

中国市场:2029年规模预计800亿元,占全球40%,国产化率从2020年35%提升至2025年58%。

区域竞争:

美国:掌握光芯片(占全球70%份额)和CPO专利(占比65%),主导技术标准制定。

中国:中际旭创、光迅科技占据全球26%市场份额(2021年),凭借COB封装成本优势成为Meta、AWS核心供应商。

东南亚:承接低端封装产能转移(如马来西亚ASE),但高端技术仍向中国集中。

技术路线之争:

CPO vs. LPO:CPO集成度更高但研发成本高,LPO兼容性强但功耗略高,企业需在短期收益与长期技术布局间平衡。

硅光 vs. 磷化铟:硅光芯片成本低(适合800G以上),磷化铟性能优(适合长距离传输),国内企业多采取“双轨并行”策略。

贸易摩擦风险:

美国可能将光模块纳入出口管制清单(类似华为制裁),国内企业需加速海外建厂(如中际旭创越南基地)以规避关税。

封装技术:COB/CPO成为主流,国产化率超60%,但高端设备依赖进口。

市场规模:2025年全球光模块市场113亿美元,中国占比40%,AI和5G是核心驱动力。

国产化瓶颈:光芯片(26%份额)和封装材料(30%自主化率)是主要短板,需政策持续扶持。

竞争格局:中国在中游封装制造领先,欧美垄断上游核心技术,CPO/LPO技术路线争夺白热化。

风险提示:贸易摩擦可能加剧供应链波动,企业需加速硅光芯片和设备国产化布局。

核心结论:中国光模块产业在封装制造环节具备全球竞争力,但需突破光芯片和先进封装设备瓶颈,以抓住AI算力爆发带来的800G/1.6T市场机遇。

以上内容均由AI搜集总结并生成,仅供参考

光模块COB芯片清洗剂选择:

水基清洗的工艺和设备配置选择对清洗精密器件尤其重要,一旦选定,就会作为一个长期的使用和运行方式。水基清洗剂必须满足清洗、漂洗、干燥的全工艺流程。

污染物有多种,可归纳为离子型和非离子型两大类。离子型污染物接触到环境中的湿气,通电后发生电化学迁移,形成树枝状结构体,造成低电阻通路,破坏了电路板功能。非离子型污染物可穿透PC B 的绝缘层,在PCB板表层下生长枝晶。除了离子型和非离子型污染物,还有粒状污染物,例如焊料球、焊料槽内的浮点、灰尘、尘埃等,这些污染物会导致焊点质量降低、焊接时焊点拉尖、产生气孔、短路等等多种不良现象。

这么多污染物,到底哪些才是最备受关注的呢?助焊剂或锡膏普遍应用于回流焊和波峰焊工艺中,它们主要由溶剂、润湿剂、树脂、缓蚀剂和活化剂等多种成分,焊后必然存在热改性生成物,这些物质在所有污染物中的占据主导,从产品失效情况来而言,焊后残余物是影响产品质量最主要的影响因素,离子型残留物易引起电迁移使绝缘电阻下降,松香树脂残留物易吸附灰尘或杂质引发接触电阻增大,严重者导致开路失效,因此焊后必须进行严格的清洗,才能保障电路板的质量。

合明科技研发的水基清洗剂配合合适的清洗工艺能为芯片封装前提供洁净的界面条件。

合明科技运用自身原创的产品技术,满足芯片封装工艺制程清洗的高难度技术要求,打破国外厂商在行业中的垄断地位,为芯片封装材料全面国产自主提供强有力的支持。

推荐使用合明科技水基清洗剂产品。

![[x]](/template/default/picture/closeimgfz1.svg)